Post super atrasado devido a viagem de férias. Não é porque eu não trabalho mais que não preciso de férias.

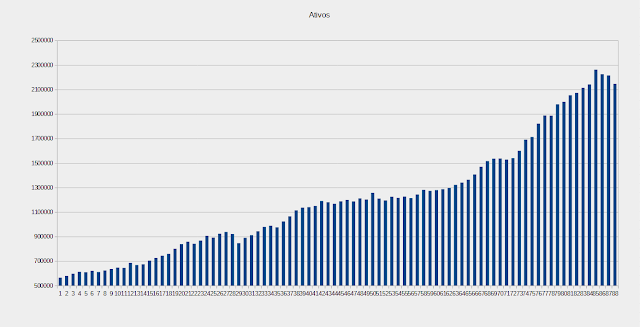

Patrimônio = R$ 2’397’049,63

Aporte = R$ -929,70 (-0,04% patrimônio)

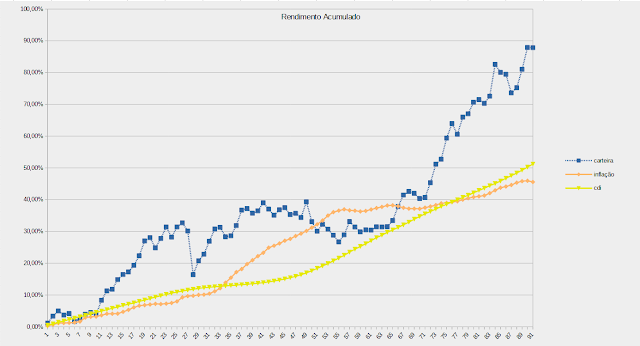

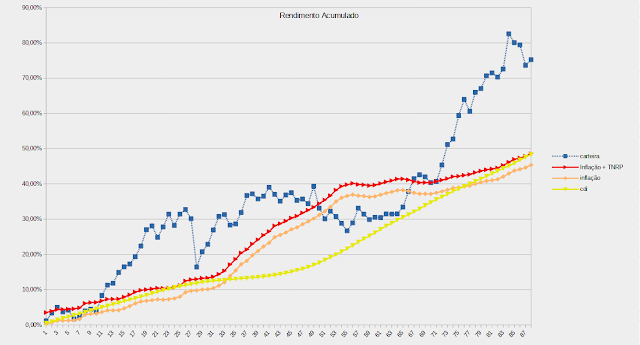

Rentabilidade = -0,75%, acumulado 12m = 5,91%

Inflação = 0,22%, acumulado 12m = 3,54%

CDI = 1,05%, acumulado 12m = 13,89%

Rendimento dos FII = R$ 5’519,00

Renda da PP = R$ 5’423,36

Renda do Tesouro = R$ 50,00

Total = R$ 10’992,36

Renda máxima utilizável 2025 (TSR 5,2%) = R$ 9’628

Piso de renda 2025 (TSR -17%) = R$ 8’000

Plano de investimento para 2025:

Comprar pelo menos R$ 2’500 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

Em um momento oportuno relatarei os custos e impressões dessa viagem.

Mendigo Investidor

Meu dinheiro, minhas regras.

domingo, 14 de dezembro de 2025

Atualização do patrimônio de NOV/2025

sábado, 1 de novembro de 2025

Só existem 4 tipos de investimento. E atualização do patrimônio de OUT/2025

“Se o governo não combate a criminalidade, é porque é parceiro da criminalidade.” - Nayib Bukele

O nome do post seria “só existem 3 tipos de investimento”, mas batendo papo com a IA ela me alertou para a existência de outra categoria. Esse negócio não tem mais volta, mesmo nesse estágio inicial onde a tecnologia está, eu consigo ter conversas muito mais aprofundadas com a IA do que com qualquer ser humano.

Posso até dizer porque isso acontece, conversando com uma pessoa tendemos a ter receio de nos abrir, pois há toda uma guerra de egos e julgamentos, assim toda conversa parece mais uma corrida para mostrar que sabe mais que o amiguinho do que uma busca honesta por compreender algum tópico. Tenho certeza que grandes pensadores clássicos como Sócrates e Platão, teriam um prazer imenso em conversar com uma IA e admirariam a disposição dela em procurar a verdade.

Bom, vamos finalmente aos tipos de investimentos.

1 – Dívida: emprestar para receber juros

Você financia alguém e recebe juros como recompensa.

Nessa categoria: tesouro direto, CDB, LCI, LCA, debêntures, staking de criptomoedas.

Ambiente ideal para esse tipo: juros reais positivos e inflação controlada.

2 – Projetos: empreendimentos que geram valor

Você participa de algo que produz riqueza.

Nessa categoria: ações, imóveis para aluguel, arrendamentos de terras.

Ambiente ideal para esse tipo: juros baixos, inflação sob controle, crescimento econômico.

3 – Reserva de Valor: bens cujo preço varia

Você compra algo que não produz nada, mas mantém valor, ou até ganha valor devido à escassez.

Nessa categoria: ouro, commodities, criptomoedas, NFTs, arte.

Ambiente ideal para esse tipo: instabilidade econômica, desvalorização da moeda, juros reais negativos.

4 – Investimentos Contingenciais: apostas em eventos incertos

Você aposta em algo que só paga se um evento raro acontecer.

Nessa categoria: seguros, loterias.

Ambiente ideal para esse tipo: mercados voláteis, eventos imprevisíveis, busca por hedge.

Há ainda outro instrumento, que não é nenhum dos 4 tipos, mas que pode se encaixar nos outros 4 conforme o uso, os derivativos. Que podem ser usados para alavancar e simular dívidas, para conseguir dividendos sintéticos, para rentabilizar variação de commodities ou para fazer um seguro.

Conversando com uma pessoa (assim espero) em um fórum de discussão, ela apontou um fato que achei curioso e nunca tinha me atentado, o histórico do Brasil pagando juros positivos é muito pequeno, antes do plano real voltando até pelo menos os anos 50, os juros reais brasileiros eram bastante negativos, ou seja, a inflação era muito maior do que o juro pago nos investimentos.

Então esse fato, combinado com uma baixa bancarização da população, explicam a tara que a população mais velha tem por imóveis e joias, pois eram os poucos instrumentos disponíveis para preservar valor.

A tese desse camarada é que é impossível pagar juros reais indefinidamente, assim em algum momento as dívidas ficam impagáveis e serão desvalorizadas pela via inflacionária, ou seja, com a destruição do valor da moeda. O que torna ter ativos reais e desindexados da moeda uma postura bastante salutar.

A Turquia passou por esse processo, em 2011 começou a flertar com juros negativos e em 2021 degringolou de vez, fazendo o dólar em liras turcas ir de 1,67 em 2011 para 41,69 agora, uma perda de 96% (enquanto o real perdeu 83% do valor desde sua criação em 95). Outro caso que será muito importante observar é o da França, caminhando para um nível de dívida insustentável, pois eu vejo bastante semelhanças entre o Estado francês e o brasileiro. Pesa a favor da França ser mais rica e ter uma população com mais estudo, e pesa contra eles não terem o controle sobre a própria moeda. Vamos ver como eles vão descascar esse abacaxi.

Patrimônio de OUT/2025

Patrimônio = R$ 2’416’194,44

Aporte = R$ -2’723,88 (-0,11% patrimônio)

Rentabilidade = 1,25%, acumulado 12m = 13,08%

Inflação = 0,26%, acumulado 12m = 4,23%

CDI = 1,22%, acumulado 12m = 13,62%

Rendimento dos FII = R$ 5’706,31

Renda da PP = R$ 5’423,36

Renda do Tesouro = R$ 0

Total = R$ 11’129,67

Renda máxima utilizável 2025 (TSR 5,2%) = R$ 9’628

Piso de renda 2025 (TSR -17%) = R$ 8’000

Plano de investimento para 2025:

Comprar pelo menos R$ 2’500 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

Com essa operação policial no Rio de Janeiro, foi possível perceber uma coisa, sempre que é tentado qualquer ação contra a criminalidade, aparece uma espécie de “tropa de choque” do crime. Sempre a mesma turminha: políticos de esquerda, eleitores de esquerda, judiciário, imprensa, órgãos internacionais. Enquanto o número de homicídios é de zona de guerra, enquanto a população leva ferro na cara todo dia de bandidos, enquanto o crime está expulsando moradores de suas casas, essa turminha não dá um pio, acha tudo lindo. Mas basta morrer meia dúzia de bandidos eles entram em um frenesi de indignação.

Dia 3 de outubro comprei o ETF AREA11 que promete pagar cupons do tesouro mensalmente, acabou outubro e não recebi nada. Senti-me enganado :))

Mês que vem vai atrasar o fechamento mensal porque viajarei. Espero que isso se torne comum.

Depois eu dou detalhes e custos. Fica aqui a constatação obvia de que viajar é caro, muito caro.

Ad augusta, per angusta.

quarta-feira, 1 de outubro de 2025

Ou você controla suas emoções, ou elas controlarão sua vida financeira. E atualização do patrimônio de SET/2025

“Tudo que começa com: é pra sua segurança, termina com: eu só estava seguindo ordens.”

Ainda lembro como comecei minha carreira de investidor, com all in em PETR4. Isso era 2008, bolsa eufórica nas máximas, notícias de pré-sal 24 horas na TV.

Meu humor era uma montanha-russa, acompanhava as cotações da Petrobras, quando as ações subiam parecia que meu time havia ganhado, ficava falastrão, provocava os colegas de trabalho: “vai entrar na bolsa quando? Olha o dinheirão que está perdendo.”. Quando as ações caiam sofria calado.

Olhava a cotação várias vezes ao dia, ficava bolando estratégias de quando comprar e quando vender para tentar maximizar os lucros com a flutuação do mercado. Quando você trata os investimentos de forma tão emocional, raramente da certo. No meu caso não deu.

Veio a crise subprime e a bolsa despencou. “Tranquilo, estou comprando barato” dizia eu fazendo preço médio, não tem como dar errado, o mundo acabando enquanto no Brasil só uma marolinha, ainda tem o pré-sal, não tem como dar errado.

Mas deu. Escândalo do petrolão, 24 horas na imprensa os roubos na empresa, empresa mais endividada do mundo, marolinha virando um tsunami. E eu fazendo preço médio enquanto a cotação só caia. O clima de festa de outrora com os colegas de trabalho vira depressão e vergonha. Em 2008 ninguém queria ficar de fora da bolsa, em 2012 ninguém queria mais saber disso.

Eu finalmente vou capitulando aos poucos. Primeiro paro de comprar as ações, dizendo que vou mantê-las até que cheguem no meu preço médio para vendê-las. Depois desisto de vez, vendendo por R$ 15 o que tinha pago um preço médio de R$ 23.

Começo a deixar o dinheiro só na poupança. Cachorro mordido por cobra tem medo de linguiça.

Depois de um tempo só na poupança decido começar a diversificar os investimentos. Vou ao banco transferir o dinheiro para a corretora, R$ 60k, nunca tinha feito uma transferência desse valor. Me sinto um grande capitalista, olho com nojo os assalariados na fila do banco, mexo com valores que são 5 anos do salário dessas pessoas, dinheiro que elas nunca verão na vida. Me sinto bem, me sinto superior. São as emoções e o ego entrando em cena novamente.

Nossa mente trabalha com gratificações instantâneas. Fez uma ação, recebeu feedback, recebeu endorfina. Nós não conseguimos esse tipo de gratificação com coisas de longo prazo. Investir para a IF é o antitigrinho, você toma ações que só vão te beneficiar anos, talvez décadas depois. Por isso que acumular grandes quantias de dinheiro nunca será prazeroso por si só. A satisfação tem que vir de outras coisas: a sensação de segurança que o dinheiro proporciona, o tempo que ele pode comprar. Por isso finanças pessoais é 95% comportamental, você tem que treinar sua mente para fazer algo extremamente antinatural.

A questão é que é impossível acumular uma soma relevante de dinheiro se você não desvinculá-lo de suas emoções. Desvinculação completa não existe, dinheiro sempre será emocional, sempre significará mais do que só uma unidade de troca. Mas é possível se diminuir a sensibilidade a ele.

Afinal, nos dessensibilizamos com tudo, por que não com dinheiro?

É só ver o seu brilho nos olhos quando compra aquele carro dos sonhos. 6 meses depois o carro é só normal, como se você tivesse tido acesso a ele a vida toda.

Quem não consegue fazer essa desvinculação não passa para o próximo estágio. Fica sempre no ciclo juntar um pouco, arrumar logo alguma desculpa ou desejo “inadiável” para gastar o dinheiro.

Trata o dinheiro como uma batata quente, que deve sair o mais rápido possível das mãos.

Fica olhando o saldo várias vezes por dia, aquele dinheiro “parado” vai lhe corroendo por dentro.

Os primeiros 100k são mais emocionantes que o primeiro milhão, que por sua vez é mais emocionante que os próximos milhões. Deve ser assim, ou você nunca juntará os milhões.

Os 100k são muito importantes também, mostram que você conseguiu vencer a barreira de, ter dinheiro e não comprar um carro novo, não inventar uma reforma, não torrar tudo em uma viagem porque “eu mereço”. Mostra que poupar é um hábito e hábitos vencem facilmente a força de vontade. O caminho a frente é simples, mas não fácil, aporte e tempo, pouca emoção.

O controle emocional é a única coisa que difere quem economizou dinheiro ao longo do tempo e quem ganhou a mesma quantia na loteria ou herança.

Por isso é muito comum que pessoas que ganham grandes somas de uma vez, logo voltam ao nível anterior, elas não tinham o preparo para lidar, elas deixaram a emoção tomar conta.

Patrimônio de SET/2025

Patrimônio = R$ 2’389’184,13

Aporte = R$ 203,30 (0,01% patrimônio)

Rentabilidade = 1,21%, acumulado 12m = 13,22%

Inflação = 0,096%, acumulado 12m = 4,74%

CDI = 1,22%, acumulado 12m = 13,35%

Rendimento dos FII = R$ 5’549,55

Renda da PP = R$ 5’423,36

Total = R$ 10’972,91

Renda máxima utilizável 2025 (TSR 5,2%) = R$ 9’628

Piso de renda 2025 (TSR -17%) = R$ 8’000

Plano de investimento para 2025:

Comprar pelo menos R$ 2’500 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

As empresas tiraram o mês para me infernizar, primeiro a Vivo vai acabar com o Vivo Easy, ou seja, adeus meus gastos de R$ 1,30 por mês com celular. Devo voltar para o plano pré pago.

Depois foi a operadora de internet, sou cliente há 14 anos, basicamente desde que moro sozinho, nunca tive problema. Até esse mês, onde eles cancelaram unilateralmente meu plano e me jogaram em outro com 25% de aumento da fatura. Em uma ligação de 10 minutos resolvi o problema e ainda consegui um desconto de 30% em relação ao que pagava antes. Mais uma vez a teoria do quem não chora, não mama se confirmando.

Ai decidi colocar todas as minhas contas em débito automático, obviamente que não funcionou como deveria. A operadora joga a culpa no banco, o banco joga a culpa na operadora.

Por que eu quis fazer essa mudança? Porque estava atrapalhando meus planejamentos de viajem. Em casa eu pago essas contas em 10 minutos, mas a mente antecipadora de problemas já ficou pensando que fora de casa (e da minha zona de conforto) eu posso ficar sem internet, que eu posso não estar com o notebook, que podem roubar meu celular, etc. Enfim, era um empecilho desnecessário a mais na hora de planejar uma viagem ou passeio.

Tem me preocupado um pouco a concentração que as 10 maiores empresas têm no S&P 500.

Elas representam mais de 40% do índice, muito acima dos valores históricos. Além disso são muito concentradas em um único setor. Bolha? Difícil dizer, já estão apontando bolha há 10 anos e elas continuam crescendo.

De qualquer forma eu invisto em índice para ter diversificação. Mesmo não gostando de girar patrimônio vou vender um pouco de S&P 500 e comprar FTSE All-World. Não é que eu estou saindo dos Estados Unidos, apenas estou assumindo uma posição mais neutra globalmente. Eu sei que as pessoas gostam de dizer que dessa vez é diferente, mas nada cresce indefinidamente e ninguém quer terminar só com tulipas na mão. Faz sentido vender uma ou duas tulipas, e fixar esse ganho em outro patrimonio. E isso não é nenhuma recomendação de investimento.

segunda-feira, 1 de setembro de 2025

Um ano de IF. E atualização do patrimônio de AGO/2025

Análise da renda recebida dos FII.

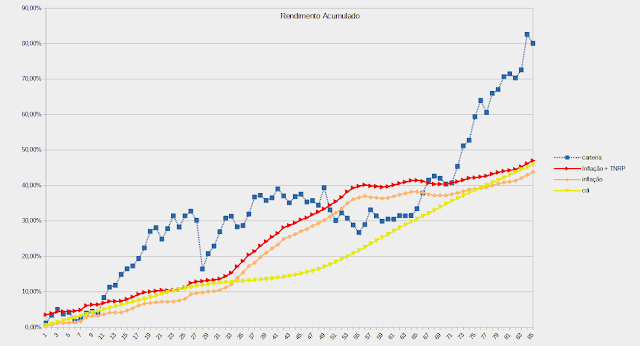

Há 12 meses eu recebia R$ 5’117 considerando uma inflação de 4,80% em 12 meses, para vencer a inflação eu deveria receber R$ 5’363. Eliminando os 3 meses com recebimento de não recorrentes, podemos notar uma renda bastante estável e crescente todo mês. Ponto positivo, pois quem quer viver de renda não quer a renda variando muito mês a mês.

Eu reinvesti R$ 2’800 todo mês, 55% da renda inicial, 12 meses depois eu recebi R$ 6’031 sendo um aumento de 17,9% da renda. Os FII passaram com honra pelo teste de vencer a inflação, então eu vou até reduzir o reinvestimento neles para R$ 2’500 por mês, 40% do novo valor inicial.

Análise do patrimônio.

Há 12 meses meu patrimônio era R$ 2’072’208; corrigindo pela inflação ele deveria ser R$ 2’171’674. Considerando minha expectativa de vida de 85 anos, em 1 ano eu poderia ter consumido 2,5% do patrimônio para que ele durasse até o fim da vida, assim o patrimônio ajustado pela inflação e expectativa de vida deveria ser R$ 2’119’784.

O valor do patrimônio foi R$ 2’402’364 também vencendo com folga a inflação.

Tanto por parâmetros de patrimônio, quanto de renda, minha IF vai muito bem.

Para mim ainda parece mágico ter parado de trabalhar e ainda conseguir crescer tanto o patrimônio quanto a renda acima da inflação. Mas eu sei que nem todo ano será assim, vamos ver como ficará meu psicológico quando os investimentos despencarem.

E quanto aos aspectos não financeiros?

Um dos meus maiores medos é que com a IF o tempo passasse muito rápido. Pois bem, foi exatamente isso que aconteceu. Pisquei o olho, passou um ano. Mais algumas piscadas, vão se embora décadas.

Percebi é que há um limite no descanso. Não importa o quanto você esteja cansado do trabalho, em uns 2 meses você já atinge um ponto onde não é possível descansar mais. Assim como não importa o tamanho da sua sede, você não ficará com menos sede tomando um copo de água depois do terceiro.

Isso em relação ao cansaço físico, o cansaço mental é outra história.

Mesmo passado um ano sem precisar trabalhar, tem dias que acordo achando que perdi o horário, ou acordo irritado e ansioso com um emprego e obrigações que nem existem mais.

É com se sofresse de uma espécie de stress pós-traumático, uma dor fantasma. Imagino que isso vá embora com o tempo.

Outra coisa que já era prevista é a paralisia da escolha. Em tese eu posso fazer o que quiser agora e só não faço nada. Por exemplo, queria que a primeira viagem depois de conquistada a IF fosse perfeita, uma viagem para a Europa, seguida de um cruzeiro de travessia da Europa para o Brasil. Tal viagem só pode ser feita em novembro, e no ano passado não podia fazer por estar enrolado com a previdência. Isso vai gerando um stress, uma impressão de desperdiçar a vida.

Mesmo a coisa ser prevista não torna lidar com ela mais fácil quando te atinge.

Estou em uma fase de tentar descobrir o que eu quero realmente e o que são desejos e expectativas de outras pessoas ou da sociedade. Nem sei se há como fazer essa separação. Como identificar um desejo como sendo genuíno meu? Como levar a vida para si e não fazendo uma performance para os outros? Questões difíceis de responder.

De qualquer forma eu larguei essa ideia de que as coisas devem ser perfeitas. Não faz sentido algum tentar fazer algo complexo quando não estou conseguindo fazer o básico. De qualquer forma um cruzeiro era algo que eu realmente queria fazer, assim vou fazer um mais simples, apenas dentro do Brasil, em dezembro que até comprei e deixei já pago.

Minha rotina hoje é infinitamente melhor do que quando eu estava trabalhando. Sou indubitavelmente mais feliz e satisfeito. Mas ainda é uma rotina, e fazer coisas fora da rotina é sempre uma batalha.

Esse comercial ilustra bem o Mendigo tentando escapar da gostosa rotina pós FIRE e tentando ter uma vida um pouquinho só menos ordinária.

Outra constatação é que a IF te afasta ainda mais da normalidade.

Outras pessoas apenas estão em outro ritmo. Não deixa de ser um isolamento social, você se identifica mais com a rotina de pessoas 20 ou 30 anos mais velhas. Se você vai encontrar amigos e parentes ainda será no fim de semana, pois durante a semana ninguém, além de você, tem tempo e energia. Me sinto igual ao Dr. Manhattan, que já foi humano, mas está cada vez mais distante das preocupações humanas.

Tenho me dedicado mais profundamente a hobbies e coisas que sempre quis aprender. E percebi que os desafios que eu venci na vida foram todos mentais. Eu sempre fui 90% planejamento, 10% ação.

Escola > curso técnico > faculdade > concursos > trabalho majoritariamente intelectual.

Na adolescência subi algumas montanhas e fiz trilhas, mas nada muito desafiador.

Talvez um desafio físico seja interessante, fazer algo diferente, realmente sair da zona de conforto.

Pensarei com carinho no assunto.

Patrimônio de AGO/2025

Patrimônio = R$ 2’360’428,79

Aporte = R$ -5’469,25 (-0,23% patrimônio)

Rentabilidade = -1,52%, acumulado 12m = 11,09%

Inflação = 0,32%, acumulado 12m = 4,90%

CDI = 1,16%, acumulado 12m = 12,95%

Rendimento dos FII = R$ 5’516,11

Renda da PP = R$ 5’480,77

Total = R$ 10’996,88

Renda máxima utilizável 2025 (TSR 5,2%) = R$ 9’628

Piso de renda 2025 (TSR -17%) = R$ 8’000

Plano de investimento para 2025:

Comprar pelo menos R$ 2’500 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

Esse mês a queda do dólar e do bitcoin afundaram minha rentabilidade, faz parte.

Alguns dizem que o bitcoin vai despencar, alguns dizem que em 2 meses estará em U$200k, apenas o tempo é o senhor do destino.

Ad augusta, per angusta.

sexta-feira, 1 de agosto de 2025

As 3 filosofias de vida que foram fundamentais para eu atingir a Independência Financeira. E atualização do patrimônio de JUL/2025

“Todos somos herdeiros de nós mesmos.”

As filosofias estão em ordem cronológica de descobrimento, cada uma auxiliou em uma fase diferente da busca pela IF.

Filosofia 1:

“Viver com metade do que eu ganho, para trabalhar metade do tempo que as outras pessoas trabalham.”

Essa frase é basilar, ela surgiu na minha vida muito cedo, antes até de ter um salário. Era quase um lema pessoal. Eu sou da época em que era necessário trabalhar no mínimo 35 anos para fazer jus a uma aposentadoria do INSS, então 35/2 = 17,5 anos. Eu trabalhei por 16 anos, uma ótima aproximação da meta inicial.

De onde surgiu essa frase? Não faço ideia. Minhas primeiras lembranças sobre algo do gênero é aos 6 anos de idade, querendo juntar um dinheirinho embaixo de um urso de pelúcia, para ter “segurança”. É como se o desejo de acumular fosse natural, intrínseco, veio antes de qualquer livro sobre finanças.

Esse conhecimento tão cedo ajudou muito, pois quando eu recebi meu primeiro salário de verdade, ou seja, quando não estava fazendo estágios ou trabalhando informalmente para parentes, eu já comecei a colocar em prática a busca pela IF. E todos sabemos que conhecimento sem a prática é devaneio, e prática sem conhecimento é um voo cego.

Aqui vemos que a busca pela IF é simples, mas não é fácil. Ela foi norteada pela frase inocente de uma criança, mas, obviamente, não é fácil de ser implementada. Eu sou humano, e humanos têm desejos infinitos. Ganhar um bom salário ajuda, mas o que não faltam são pessoas que ganham excelentes salários e têm a vida financeira toda estropiada.

Em última análise você tem que domar seus desejos e não ser escravo deles. E isso só é possível acreditando no plano e no destino, você tem que querer a IF de verdade. O que não faltam são pessoas e as vezes sua própria cabeça jogando contra. “Se não estou gastando todo meu dinheiro, não estou vivendo plenamente.” “Parar de trabalhar é ruim, vou logo ficar entediado.” “Dinheiro é a raiz de todo mal e pessoas ricas são piores.” Tenha muito cuidado com os conhecimentos que você decide acreditar e seguir, pois sua vida acabará por ser um reflexo deles.

Filosofia 2:

“É muito melhor ganhar juros do que pagar juros.”

Essa frase fala profundamente sobre a preferência temporal, que todos temos “é melhor ter agora, do que ter depois”. Se você seguir essa preferência temporal, que é natural do ser humano, vai pagar juros em vez de receber juros. Mais um exemplo de que atingir a IF é simples, mas não é fácil, tem que ir contra a própria natureza.

Eu sei que essa frase não é uma verdade absoluta, pois há casos em que é vantajoso pegar dinheiro emprestado para comprar ferramentas de trabalho, ou para montar uma empresa, ou para fazer algum excelente investimento. Porém esse texto é sobre IF, não sobre empreendedorismo. E uma coisa é certa, pagar juros e se alavancar é sempre tomar risco. As vezes o tomador de risco é recompensado, as vezes quebra.

IF é sobre ser constante, é sobre não quebrar, pois ela assenta-se sobre o poder dos juros compostos, e você só aproveitará esse poder se continuar no jogo. Tem pessoas que naturalmente são mais tomadoras de risco, minha sugestão é que essa característica seja equilibrada com investimentos bem conservadores. Conheci pessoas que eram tomadoras de risco natas e viviam em um ciclo de fazer negócios que davam muito certo, viver alguns anos muito bem, gastando a rodo, até quebrar e comer o pão que o diabo amassou, então acertar novamente algum negócio e o ciclo se repete. Não preciso nem dizer que esse tipo de vida é incompatível com a IF.

Eu sou o extremo oposto, nunca fui um tomador de risco, então procurei ser um pouco mais arrojado nos investimentos, não muito, pois cada um tem uma tolerância própria e sair muito do próprio perfil é pedir para deixar o ato de investir mais difícil do que ele já é.

Nessa segunda frase caímos no mesmo tópico, o controle dos desejos. Se a primeira frase é sobre a capacidade de formatar os desejos para caberem em uma caixa, essa segunda é sobre a capacidade de adiar os desejos.

Filosofia 3:

“Vencer na vida é ter tempo livre de qualidade.”

Finalmente foi essa clareza que eu precisei ter para deixar um emprego com salário excelente.

Pessoas diferentes terão definições diferentes do que é vencer na vida. Claro que essa definição não engloba tudo que eu acredito ser vencer na vida, mas você tem que ter uma clareza de onde quer chegar.

Uma pessoa que considera vencer na vida sempre acumular mais dinheiro, nunca será IF.

Alcançar a Independência Financeira não é apenas uma questão de números ou técnicas de investimento, mas também de mentalidade e filosofia de vida. As três lições que compartilhei, controlar os desejos, valorizar o poder dos juros compostos e buscar tempo livre de qualidade, formam a base sólida para esse caminho. Cada uma delas, descoberta em momentos diferentes da minha trajetória, foi essencial para eu me manter no rumo, mesmo diante das dificuldades e tentações.

Mais do que uma meta financeira, a Independência Financeira é um convite para viver com propósito, liberdade e equilíbrio. Se você conseguir aplicar essas filosofias na sua vida, estará não só construindo patrimônio, mas também ganhando a maior riqueza de todas: o tempo para fazer aquilo que realmente importa.

Patrimônio de JUL/2025

Patrimônio = R$ 2’402’364,50

Aporte = R$ 4’090,39 (0,17% patrimônio)

Rentabilidade = 2,60%, acumulado 12m = 13,35%

Inflação = -0,05%, acumulado 12m = 4,80%

CDI = 1,22%, acumulado 12m = 12,55%

Rendimento dos FII = R$ 6’030,72

Renda da PP = R$ 5’480,77

Total = R$ 11’511,49

Renda máxima utilizável 2025 (TSR 5,2%) = R$ 9’628

Piso de renda 2025 (TSR -17%) = R$ 8’000

Plano de investimento para 2025:

Comprar pelo menos R$ 2’800 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

O STF determinou a volta aumento do IOF. Está na constituição que o IOF não pode ter finalidade arrecadatória, o STF rasgou a constituição (mais uma vez) e permitiu o aumento com fins arrecadatórios. Para empréstimos há na lei um limite na cobrança de IOF de 1,5% ao dia, mas para remessas ao exterior não há limite algum, ou seja, o governo pode em uma canetada aumentar o IOF do dia para a noite, com fins arrecadatórios ou até confiscatórios, que o STF tornará a decisão legal.

Você sabe o que é risco de conversibilidade? Risco de conversibilidade refere-se à possibilidade de um investidor não conseguir converter sua moeda nacional em moeda estrangeira, seja devido a restrições governamentais, controles de capital ou desvalorização da moeda. Em outras palavras, é o risco de que, mesmo que haja fundos disponíveis, a conversão para outra moeda não possa ser realizada no mercado ou em termos favoráveis. Pois bem, a sanha do governo em nos roubar acaba de agravar esse risco.

Se nem os congressistas conseguiram fazer algo contra, o que poderia fazer eu, um reles cidadão? Eu sou uma pessoa pragmática, acredito em votar com a carteira. Não adianta ficar reclamando e fazendo meme em rede social, melhor tomar medidas práticas, no meu caso, aumentar o percentual de ativos no exterior.

Não vou fazer nada radical, será um aumento de 5% (de 30 para 35%), mas pretendo fazer esses aumentos sempre que o governo caminhar na direção de um maior controle de capitais. A história recente da Argentina mostra que governos desesperados para roubar o nosso dinheiro podem fazer coisas muito piores do que aumentar alíquotas de impostos, podem por exemplo, limitar a compra de moeda estrangeira.

Também é preocupante essa nova investida propagandista do governo, de pobres contra ricos, para justificar várias medidas de aumento de carga tributária. Que cada um tome suas próprias decisões nos investimentos, mas eu acredito ser uma má estratégia ficar parado enquanto o ambiente vai tornando-se mais hostil.

Outra novidade é que eu finalmente contratei um plano de saúde. Enquanto não saiam os pagamentos da previdência, preferi reinvestir nos FII, prioridades...

Um grande golpe no mercado de planos de saúde são esses planos por adesão. Dois grandes problemas: podem ser cancelados unilateralmente pela operadora, não existe limite de reajuste.

Traduzindo: no pior momento, quando você estiver mais precisando do plano, pode ter ele cancelado ou tendo um reajuste impagável.

Assim preferi fazer um plano individual, como as operadoras não tem interesse em vender esses planos, eles são mais caros. Eu encaro um plano de saúde mais como um seguro de saúde, para evitar dilapidar todo o patrimônio tentando ficar vivo.

Fiz um com cobertura regional para exames e consultas e cobertura nacional para emergências. Internação em apartamento, rol de procedimentos e reajustes regulados pela ANS.

Vai me custar 60% de um salário-mínimo ao mês. Aos 60 anos, última faixa que há reajuste por idade, a previsão é custar 130% de um salário-mínimo. Ou seja, é um custo que vai no mínimo dobrar nos próximos 15 anos. Para comparativo o plano por adesão custaria 43% de um salário-mínimo.

terça-feira, 1 de julho de 2025

É muito difícil ficar rico, não deixe as redes sociais te dizerem o contrário. E atualização do patrimônio de JUN/2025

“Dinheiro não compra felicidade, porque felicidade é a diferença entre expectativa e realidade. E quanto mais dinheiro você tem, maior é sua expectativa.”

Primeira coisa é definir o que é ser rico. Com certeza não é o critério do governo para nos cobrar impostos, que considera quem ganha uma renda acima de 5k um porco privilegiado que deve ser sangrado. Usarei as faixas de renda da ABEP.

Classe A – R$ 26.811,68

Classe B1 – R$ 12.683,34

Classe B2 – R$ 7.017,64

Classe C1 – R$ 3.980,38

Classe C2 – R$ 2.403,04

Classe DE – R$ 1.087,77

Por esse critério eu estou na classe B2, uma classe média média. Acho bem condizente com o meu padrão de vida: não passo necessidades básicas, no entanto não moro na melhor região em imóvel luxuoso, choro para comprar um carro zero, viagem internacional pesa bastante no orçamento, etc.

O que seria o rico então? Alguém acima da classe A, vou colocar arbitrariamente 10k acima do mínimo da classe A como o início da riqueza. Não há teto, existem pessoas que ganham 100k, 500k por mês, mas vou considerar a renda de 35k o primeiro pezinho na riqueza.

Meu patrimônio de 3 milhões hoje me possibilita uma renda de 9,5k, bem abaixo dos 35k. Mas caso eu continuasse trabalhando, quanto tempo eu demoraria para ficar rico?

Quando eu parei de trabalhar, estava fazendo aportes anuais, contando com a previdência, na casa dos 160k, ou seja, 13k por mês. O patrimônio que gera uma renda de 35k é 10 milhões e meio. Em quanto tempo com um patrimônio inicial de 3 milhões e aportando 13k por mês eu chego nos 10 milhões e meio? Com uma calculadora de juros compostos e usando um juro real (descontado da inflação) pois eu quero o mesmo poder de compra de 35k mesmo que demore vários anos.

Quantos anos a mais de trabalho eu levaria? 5? 10? Não, eu levaria mais 18 anos trabalhando, ou seja, para ficar rico eu teria que trabalhar até os 63 anos. Não tem nada de aposentadoria antecipada essa idade.

Então minha escolha foi entre uma renda de 9,5k aos 45 ou uma renda de 35k aos 63.

Se me apresentassem essa escolha 10 vezes, as 10 vezes eu escolheria parar de trabalhar aos 45. De que me serve ser rico aos 63? Melhor ser classe média com renda passiva o quanto antes.

Eu tive uma carreira que não considero ruim, uma disciplina férrea de economizar acima de 50% da minha renda e ainda assim levaria a vida toda para virar rico. Isso que eu tive a sorte de ter uma vida sem muitos sobressaltos, qualquer acidente de percurso já jogaria todo o plano fora e nem uma vida toda seria suficiente. Estatisticamente eu já fui raro.

No entanto, o que eu vejo hoje nas redes sociais é o oposto dessa dificuldade. Virou comum as pessoas observarem a vida dos 0,1%, que ganham as vezes milhões por mês. São pessoas totalmente fora da curva. Comparar a vida dessas pessoas com a sua só corrói sua mente. Em última instância nos corrói como sociedade, pois quem ficará satisfeito em trabalhar o mês todo para ganhar um salário mediano, enquanto assiste pessoas gastando o que elas ganharão na vida em um mês?

Como obviamente essas pessoas não pararão de se exibir, só resta a nós pararmos de prestar atenção, para o bem de nossa sanidade.

Patrimônio de JUN/2025

Patrimônio = R$ 2’337’482,01

Aporte = R$ 16’534,16 (0,71% patrimônio)

Rentabilidade = -0,02%, acumulado 12m = 12,82%

Inflação = -0,38%, acumulado 12m = 5,23%

CDI = 1,10%, acumulado 12m = 12,14%

Rendimento dos FII = R$ 5’588,86

Renda prevista da PP = R$ 6’227,08

Total = R$ 11’815,94

Renda máxima utilizável 2025 (TSR 5,1%) = R$ 3700 + PP

Piso de renda 2025 = PP

Plano de investimento para 2025:

Comprar pelo menos R$ 2’800 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

Mês estável, dólar caiu bastante, investimentos no exterior compensaram.

Finalmente saiu a carta de concessão de recebimento de renda da previdência privada, começo a receber mensalmente, a partir de julho, por 20 anos, R$6’227,08 corrigido anualmente pelo IPCA. Demorou mas veio.

Esse mês pingou mais uma parcela da PLR, acho que agora é o ultimo dinheiro que recebo do meu antigo emprego.

Governo gastando horrores, obviamente ele veio procurar dinheiro no nosso bolso. Aumentou o IOF na canetada o quanto quis. A alíquota foi para 3,5% mas poderia ter ido para 10%, 50%, comecei a procurar alternativas. As criptomoedas foram uma decepção por enquanto.

O que eu já tentei e não deu certo:

Binance: É possível enviar reais e comprar stablecoin, mas não é possível vender essa stablecoin por dólar.

AstroPay: É possível enviar reais e transformar em dólar pagando apenas 1,5% de spread. No entanto, esse saldo em dólar não consigo mandar para uma conta no exterior. Acho que essa operação é fake, pois não há evidencia alguma de que foi aberta uma conta de verdade para você no exterior, igual há na Nomad por exemplo.

Kraken: No ato de envio dos reais a própria corretora converte em dólar automaticamente usando stablecoin e diz cobrar apenas 0,5% de spread e mais nada. No entanto, quando eu fui fazer a conversão cobrou 2,38% de spread. Com esse nível de spread fica mais barato fazer pelo Remessa Online mesmo pagando o IOF.

O mais barato que eu consegui foi uma bizarrice de enviar BRL para a Binance, comprar USDT, enviar USDT para a Kraken via rede Solana, converter USDT em USD na Kraken, sacar via Swift para uma conta no exterior. Os custos disso ficaram em 1,65% + U$13,5 fixo. Como o IOF voltou a 0,38% com nenhum valor fica mais barato do que pelo Remessa Online. Com o IOF a 1,1% esse esquema ficava mais barato para remessas acima de U$2100. Então quanto mais o governo quiser pesar a mão, mais ele ensina caminhos alternativos para as pessoas, eu não sabia fazer muitas dessas operações, agora eu sei.

Ad augusta, per angusta.

domingo, 1 de junho de 2025

Previdência privada é golpe? E atualização do patrimônio de MAI/2025

“A prisão mais solitária é aquela construída pelos nossos próprios erros.”

Vou contar a saga da previdência privada desde o começo, senta que lá vem história.

Desde que eu comecei a trabalhar eu contribuo para um fundo de previdência, daqueles que a empresa contribui com igual valor e possui uma série de regras para conseguir ficar com a parte que a empresa contribuiu. Entrei nesse plano porque todo mundo entrava, não teve reflexão mais aprofundada do que “a empresa está dando dinheiro grátis, seria burrice não pegar”. No meu plano IF original eu nem contaria com esse plano, ele ficaria como backup, tanto que eu nem acompanhava o saldo acumulado.

Um detalhe importante é que nesse plano eu não poderia sacar a parte da empresa, apenas a minha parte. Fazendo a portabilidade eu levaria também a parte de empresa, mas só poderia transformar o saldo em renda. Essa regra até fazia sentido quando eu entrei no plano, porém em 2023 aprovaram mudanças nas regras, permitindo fazer o saque da parte da empresa. Então isso de só poder transformar em renda o saldo portado ficou como uma regra perdida que já não fazia sentido.

Por que eu não saquei tudo já que depois de 2023 eu poderia? Por planejamento tributário, não fazia sentido eu jogar fora 16 anos desse planejamento de pagar menos imposto, sendo que como essa aposentadoria seria minha única renda tributável eu ficaria com uma alíquota efetiva de IR de apenas 6%.

Em janeiro de 2024 algum colega de trabalho que entrou na mesma época que eu, comentou que já havia uma boa grana acumulada nesse plano. Fui olhar e realmente, esse plano acumulou uma quantia muito maior do que eu esperava, e de forma indolor, pois como era descontado direto na folha de pagamento, então eu considerava perdido igual a qualquer outro desconto. Estava com um saldo de 720k na época.

Pelo próprio plano da empresa só é permitido aposentar a partir dos 50 anos, decidi especular quanto esse valor acumulado renderia de forma vitalícia ou por 20 anos em outras instituições, pois eu poderia fazer a portabilidade tanto da minha parte quanto a da empresa. Os bancões eu descartei logo de cara, pois são muito engessados, possuíam fundos ruins e regras bizarras, o Banco do Brasil, que é onde tenho conta, só permitia transformar o fundo de previdência em renda depois dos 50 anos.

Vocês podem imaginar que tendo mais de 700 mil reais para oferecer eu seria muito bem tratado, certo?

Puro engano.

BTG nem quis me ouvir por não ter conta com eles, minha assessora da Rico fez um cálculo nas coxas e de má vontade e nem quis me direcionar a alguém da área de previdência.

Nesse mar de mau atendimento teve a Icatu, que respondeu de forma super atenciosa, procurou entender minha situação e mandou várias simulações em pdf, em uma apresentação muito bem-feita, ainda acompanhada por documentos que eu poderia preencher e realmente contratar os valores, dando uma confiabilidade muito maior nos valores apresentados.

O valor que eu mais me interessei foi o recebimento de R$4630 por 20 anos, com correção anual pelo IPCA. Foi a partir desse valor que eu acabei chegando a conclusão de que tinha atingido a IF.

Um mês depois abri uma conta na Icatu, escolhi um dos fundos que achei adequado e depositei 2k, para ter para onde portar a minha previdência quando chegasse a hora.

Aqui já começa uma parte do meu erro, eu não percebi que aquela proposta era vinculada a um fundo especifico da Icatu (um fundo horrível 3% de taxa de adm, rendendo 75% do CDI) e ao valor que seria portado. Escolhi, então, outro fundo bem melhor (taxa abaixo de 0,5%, rendendo 103% do CDI). Tenho que admitir minha ignorância, pois eu nem sabia que fundos diferentes estavam vinculados a planos diferentes de recebimento de renda. E eu assumi que era garantido que quanto mais eu tivesse acumulado, mais renda eu teria. Parece lógico, certo?

Depois de passar quase 7 meses brigando para conseguir fazer a portabilidade, eu já estava saturado com esse assunto, e queria começar a receber minha renda o mais rápido possível. Entrei em contato com a Icatu e pedi para transformar meu saldo em renda. Pedi também uma nova simulação do valor da minha renda, agora com o saldo atualizado de 852k.

Eles me mandaram de imediato a documentação para preencher. Eu preenchi e enviei antes mesmo de receber a nova simulação. Aqui admito que fui afobado em uma coisa que impactaria minha vida por 20 anos. Mas há também uma certa maldade em como esse pedido de renda é feito, pois no documento desse pedido, em nenhum lugar consta o valor da renda. Eu achei que esse era um pedido inicial e depois viria um documento com o valor da renda para eu confirmar e assinar, mas esse é o único documento.

Logo um dia depois de ter enviado esse pedido eu recebi a nova simulação de renda, com recebimento de R$3680 por 20 anos. Imagina meu coração acelerando na hora, minha cara de tacho por pensar que receberia uma renda próxima de 5k e receber essa simulação com esse valor esdrúxulo.

Depois do choque inicial eu comecei a tentar ler as letras miúdas e tentar entender o que aconteceu.

Pois esses planos são regulados pela Susep, não é possível que eles possam pegar o teu saldo, por exemplo, de um milhão e oferecer uma renda de R$1 por 20 anos.

Conversando com as IAs acabei chegando a conclusão de que a única diferença entre o plano que tinham me oferecido na época e esse de agora, era uma taxa de juros que vinha ao lado da tábua biométrica do plano e possivelmente isso que dava essa diferença.

Confesso que fiquei bem desanimado por ter feito essa burrada. Então eu fiz a única coisa que resta fazer para quem não tem nada a perder, chorar e se debater.

Assim que saiu a carta de concessão de aposentadoria com esse novo valor menor eu liguei na Icatu manifestando minha insatisfação. Eu sabia que esse primeiro atendimento é com quem não entende muito do assunto, então meu foco nessa primeira conversa foi tentar explicar a situação da melhor forma possível e pedir uma explicação do porquê minha renda tinha vindo tão baixa, mesmo eu tendo portado um valor bem maior. Nessa ligação eu chorei mesmo, disse que me sentia roubado, que tinha estragado minha vida, que não conseguiria pagar meu plano de saúde. Mesmo sabendo que a situação era muito difícil de ser revertida, nada do que eu falei era mentira, era como estava me sentindo. Abriram uma reclamação e disseram que a área responsável entraria em contato em até 5 dias.

Dois dias depois recebo a ligação. A pessoa confirma todos os meus dados, confirma se junto da simulação eu havia recebido um documento para preencher e assinar para fazer jus aquela proposta.

Eu confirmo.

Ela então me explica que o valor de recebimento de renda foi maior naquela ocasião porque eles ofereceram esse valor com uma condição de juros especial, valido apenas por 5 dias.

Eu agradeci a explicação, ainda me lamentando de ter sido ignorante e feito o pedido de aposentadoria em condições que eu achava desvantajosas.

Então a pessoa me fala, que como eles acharam a simulação que foi enviada para mim, mais de um ano antes, eles vão honrar a proposta inicial.

Aqui eu tenho que abrir um parêntese, eles não tinham obrigação alguma em honrar essa proposta. Eles tinham um documento assinado por mim dizendo que eu aceitava condições piores e poderiam apenas mandar um “hihihi levei vantagem”, mas mesmo assim escolheram honrar uma promessa no fio do bigode. Apesar de eu dizer que a empresa honrou, empresas são feitas de pessoas, então uma pessoa escolheu honrar esse acordo. Uma pessoa que possivelmente eu nunca conversei, nunca me encontrei e nunca vou encontrar, que eu nem conheço, decidiu me fazer um bem incrível.

Se forem fazer negócios com previdência, usem a Icatu, posso afirmar que eles são honrados :))

A previsão é eu começar a receber em julho. Começaria em junho, mas devido a essas reviravoltas atrasou mais um mês.

O que eu tiro de lição disso? Sei lá.

Que mesmo fazendo cagada, as vezes você não é punido?

Que quem não chora, não mama?

Que ainda existem pessoas boas nesse mundo?

Patrimônio de MAI/2025

Patrimônio = R$ 2’321’329,39 (+855k da PP)

Aporte = R$ 5’206,64 (0,22% patrimônio)

Rentabilidade = 3,79%, acumulado 12m = 13,62%

Inflação = 0,13%, acumulado 12m = 6,11%

CDI = 1,08%, acumulado 12m = 11,75%

Rendimento dos FII = 5498,43

Renda prevista da PP = R$ 5’480,77

Total = R$ 10’979,20

Renda máxima utilizável 2025 (TSR 5,2%) = R$ 9’628

Piso de renda 2025 (TSR -17%) = R$ 8’000

Plano de investimento para 2025:

Comprar pelo menos R$ 2’800 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

Excelente rentabilidade esse mês, tudo subiu, ação Brasil, ação exterior, FII, tesouro, bitcoin.

Meu notebook resolveu estragar esse mês.

Meu histórico com notebooks foi começar com um humilde CCE em 2008 que durou 6 anos.

Depois um Acer que durou 6 anos, então um Lenovo que durou 4 anos, mas eu tive um pouco de culpa, pois o derrubei no chão bem de quina a parte da tela.

Acabei alimentando um pouco o ego na compra desse novo, pegando um com placa de vídeo dedicada e uma tela IPS. Preciso? Provavelmente não, mas como eu penso em fazer viagens mais longas, me agrada ter algo de qualidade me acompanhando.

Caiu na conta esse mês a PLR referente ao ano passado. Então relativo ao emprego o último dinheiro que eu devo receber é o FGTS em 2027, quando a conta tornar-se-á inativa.

Ad augusta, per angusta.

quinta-feira, 1 de maio de 2025

Atualização do patrimônio de ABR/2025

“O amor dos deuses pela humanidade é uma fantasia, nascida de nossas ilusões ingênuas.” - Anaxágoras.

Patrimônio = R$ 2’231’335,53 (+852k da PP)

Aporte = R$ -3’034,18 (-0,13% patrimônio)

Rentabilidade = 3,30%, acumulado 12m = 13,08%

Inflação = 0,47%, acumulado 12m = 6,53%

CDI = 1,06%, acumulado 12m = 11,48%

Rendimento dos FII = 5’407,24

Previsão da renda da PP = R$ 5’457,15

Total = R$ 10’864,39

Renda máxima utilizável 2025 (TSR 3,9%) = R$ 9’847

Piso de renda 2025 (TSR -17%) = R$ 8’173

Plano de investimento para 2025:

Comprar pelo menos R$ 2’800 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

Rendimento espetacular esse mês. Achei que seria uma desgraça, mas o mercado como um todo, recuperou-se rápido.

Finalmente consegui terminar o processo de portabilidade da previdência, estou muito feliz.

Como alegria de pobre dura pouco, talvez eu tenha conseguido sair da frigideira, apenas para cair no fogo.

Impressionante como nesse ramo de previdência só tem mau caráter.

Será que o Mendigo tomou o maior golpe da vida dele?

Deixo o mistério no ar e vou aguardar o desenrolar das coisas para chorar tudo de uma vez e não em parcelas.

Ad augusta, per angusta.

segunda-feira, 31 de março de 2025

Um pouco da rotina pós FIRE. E atualização do patrimônio de MAR/2025

“O homem é dono do que cala e escravo do que fala.” - Freud

Atingir a IF não eliminará magicamente todos os problemas da sua vida. Na verdade eliminará apenas um problema, a obrigação de gastar horas infinitas resolvendo os problemas dos outros em troca da própria subsistência. O que já está ótimo, prefiro um dia ruim de IF do que um dia bom de trabalho :))

Dito isso, todos os outros problemas que você já tinha antes da IF continuam. Coisas chatas não deixam de ser chatas, se você é sedentário, não virará um triatleta em um mês. IF não muda nada na sua vida socialmente, não muda como as pessoas te enxergam, IF é possivelmente a conquista de vida que rende menos carteirada. Se alguém te fecha no trânsito não adianta nada gritar: “você não deveria ter feito isso, pois eu não preciso mais trabalhar para sobreviver e portanto sou superior”.

Na verdade, é o contrário, falar que é aposentado te envelhece uns 20 anos. Aposentadoria é associada ao declínio, à inutilidade. Falar que não trabalha é associado à vagabundagem, a recebimento de auxílio do governo. Então falar sobre isso com quem não é do meio FIRE, é bobagem, ou a conotação é negativa, ou te transforma em um alvo para bandidos. Assim, para o populacho, eu agora sou um analista de investimentos trabalhando home office.

Já deixo claro que o objetivo do post é desmistificar a aura mágica que existe sobre aposentadoria antecipada. Como se apenas deixando de trabalhar sua vida transformar-se-ia em um filme, ou em um clipe de funk ostentação. Deixo claro também que, por enquanto, eu falhei em criar uma rotina saudável. Como eu já disse em outras oportunidades, a primeira fase da IF parece férias e o que você quer fazer nas férias?

Vamos falar do que melhorou.

Eu sempre odiei acordar cedo, eu sempre odiei ter que dormir e determinado horário porque teria que acordar cedo no outro dia. E isso melhorou imensamente, a vida sem despertador, é inegavelmente melhor. Dormir a hora que quer, acordar naturalmente, isso vale ouro.

A qualidade do sono melhorou, mas eu achei que melhoraria mais. Eu tenho um smartwatch que monitora o sono, então tenho um parâmetro quantitativo de quanto o sono melhorou, a nota foi de 65 para 80, uma melhora de 15%.

No trabalho eu fazia frequentemente plantões noturnos, então no começo da IF foi muito bom não precisar mais passar essas noites acordadas. Hoje minha rotina de sono estabilizou indo dormir às 2:00 e acordando entre 8:00 e 9:00; mais um cochilo longo de 1h após o almoço.

Vamos falar do que piorou.

Trabalhando, muitas das refeições eram feitas no trabalho, agora elas estão 100% por minha conta.

Não que eu odeie cozinhar esporadicamente, mas cozinhar no dia a dia é uma chatice. E não é só cozinhar, é toda a logística envolvida, mais idas ao supermercado, mais louça para lavar. Eu procuro otimizar isso ao máximo, cozinho em grandes quantidades e já deixo marmitas prontas para a semana. Devo cozinhar metade das refeições, a outra metade são lanches, restaurantes e ifood.

Eu estaria ok se desenvolvessem uma ração para humanos, que era só tirar do pacote e comer, sem necessidade de preparação.

Deveria ler mais, praticar meditação ou me exercitar; coisas que supostamente as horas de trabalho me impediam de fazer. Aí entramos no assunto do texto do mês passado, as pequenas escolhas do dia a dia. Entre ler e assistir vídeos inúteis, qual o mais fácil? Entre praticar exercícios ou jogar confortável em uma poltrona, qual o mais fácil?

Minhas pequenas escolhas têm sido no mais fácil.

Tenho melhorado meu inglês no duolingo, tenho saído para happy hours com antigos colegas de trabalho, tenho pensado que tipo de viagem eu realmente gostaria de fazer.

Tenho jogado mais no computador. Um adulto jogando é muito diferente de uma criança jogando, há menos tempo disponível, mesmo o tempo que há é de menor qualidade para aquilo.

Então eu tenho me dedicado a jogar mais como uma criança. Obvio que nunca será igual, eu criança as vezes tinha jogatinas de 8 ou 12h direto. Criança é muito monotônica em seus interesses, repetindo infinitas vezes as mesmas coisas, e isso não tenho mais saco para fazer.

No entanto, eu percebo sim uma interação de mais qualidade e mais prazerosa do que apenas as breves sessões de jogo depois do trabalho ou nas folgas. São sensações que eu não tinha há 20 ou 25 anos, quase uma viagem no tempo.

É interessante também perceber que quando você fica muito tempo preso em uma rotina, ela torna-se uma rotina confortável, mesmo não sendo uma boa rotina.

Já viram um cachorro que viveu muitos anos acorrentado em um mesmo lugar? Mesmo que você tire as correntes ele não sai dali.

Na teoria eu posso fazer o que quiser, será que estou paralisado com o excesso de opções?

Por outro lado eu sei que esse início que se parece com férias é apenas uma fase, assim quero aproveitar essa fase, não tenho necessidade alguma de apressar nada ou pular para outra fase.

Patrimônio de MAR/2025

Patrimônio = R$ 2’163’056,13 (+805k da PP)

Aporte = R$ -3’105,08 (-0,14% patrimônio)

Rentabilidade = 0,93%, acumulado 12m = 7,19%

Inflação = 0,72%, acumulado 12m = 6,29%

CDI = 0,91%, acumulado 12m = 11,22%

Rendimento dos FII = R$ 5’412,64

Previsão da renda da PP = R$ 5’160,25

Total = R$ 10’572,89

Renda máxima utilizável 2025 (TSR 3,9%) = R$ 9’847

Piso de renda 2025 (TSR -17%) = R$ 8’173

Plano de investimento para 2025:

Comprar pelo menos R$ 2’800 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

Apesar dos investimentos no exterior terem tomado um tombo, ações brasileiras e FII compensaram e o mês fechou no positivo.

Achei que minha carteira tinha valorizado muito mais do que valorizou na verdade, por culpa de um título podre que eu tenho, as debêntures Rodovias do Tietê.

Essas debêntures parecias um ótimo negócio na época, pagando IPCA+8,5%aa livres de imposto de renda, operando pedágios, que na minha inocência era impossível dar errado.

Pois bem, deu errado, conseguiram falir uma empresa de pedágio e as debêntures passaram a valer zero, do dia pra noite. Uns dos piores investimentos que fiz na vida, sem FGC para me salvar.

Eu já tinha considerado esses títulos perdidos e a corretora também tinha marcado eles com valor zero. Porém esse mês elas voltaram a ter um valor de face. Fui pesquisar e descobri que as debêntures que venceriam em 2028 viraram debêntures perpétuas, sem prazo de vencimento.

Quando pagam juros? Sem previsão.

Qual o valor de mercado? Indefinido, pois não tem liquidez.

Ou seja, eu ganhei um ativo, que eu não posso vender, não rende juros e ainda ficará enchendo o saco perpetuamente entre meus ativos na corretora. Espero pelo menos que ele não fique variando de preço.

sábado, 1 de março de 2025

Grandes decisões vs pequenas decisões. E atualização do patrimônio de FEV/2025

“A vida gera a morte. A morte gera a vida”

As grandes decisões são: onde você vai morar, que profissão vai seguir, se vai casar, se vai ter filhos.

Enquanto as pequenas decisões são aquelas mundanas e de aparente pouca importância: estudo ou fico um pouco mais olhando o TikTok? Bebo uma cerveja ou um copo de água? Compro peito de frango ou lasanha congelada? Nossos dias são lotados de micro decisões, muitas delas tomadas no automático, seguindo a rotina

Se você tivesse que apostar, você diria que o que mais muda sua vida são as grandes decisões ou as pequenas?

As grandes decisões são aquelas que geralmente envolvem uma reflexão mais profunda e têm consequências claras a longo prazo. Por exemplo, a escolha da carreira pode determinar não apenas o nosso sucesso financeiro, mas também nosso bem-estar emocional e a satisfação pessoal. Onde moramos pode influenciar nossas oportunidades sociais, econômicas e culturais. Decidir se vamos casar ou ter filhos afeta profundamente nossa vida familiar e social.

No entanto, são as pequenas decisões que formam o tecido da nossa rotina e influenciam quem somos e como vivemos. As grandes decisões são inúteis, se não forem acompanhadas das pequenas.

Por isso as resoluções de ano novo não funcionam, não adianta nada prometer que vai guardar mais dinheiro esse ano, se no dia 2 de janeiro já está comprando parcelado alguma futilidade por impulso.

Não adianta prometer que vai emagrecer e continuar enchendo o carrinho de salgadinhos e doces.

Como diria o gato: “Se você não sabe onde quer ir, qualquer caminho serve.”

As grandes decisões são, então, escolher o caminho.

Enquanto as pequenas são trilhar o caminho.

Escolher o caminho errado levará a desperdício de tempo e esforço.

Escolher um caminho e não trilhá-lo é apenas massagem no ego.

Patrimônio de FEV/2025

Patrimônio = R$ 2’146’173,66 (+805k da PP)

Aporte = R$ 3’533,61 (0,16% patrimônio)

Rentabilidade = -3,25%, acumulado 12m = 9,38%

Inflação = 0,49%, acumulado 12m = 5,80%

CDI = 0,94%, acumulado 12m = 11,10%

Rendimento dos FII = R$ 5’309,68

Previsão da renda da PP = R$ 5’160,25

Total = R$ 10’469,93

Renda máxima utilizável 2025 (TSR 3,9%) = R$ 9’847

Piso de renda 2025 (TSR -17%) = R$ 8’173

Plano de investimento para 2025:

Comprar pelo menos R$ 2’800 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

Carteira derreteu legal, caiu (bastante) bitcoin, caiu exterior, caiu tesouro, caiu IBOV e por incrível que pareça subiu FII, sabe deus por quê.

Esse mês veio um dinheiro extra do saque aniversário. Ainda bem que o governo não conseguiu acabar com isso ainda. O governo liberou o saque do FGTS para quem optou pelo saque aniversário e foi demitido de 2020 até esse mês. Infelizmente não vale para quem pediu demissão, mais uma que eu estou fora. Quando eu estudei foi sem receber nada, hoje estão dando algumas migalhas para os estudantes enfiarem no tigrinho.

O tempo voa, vi notícias que esse ano acaba o suporte do Windows 10, inacreditável que ele foi lançado em 2015, há 10 anos.

Enquanto eu trabalhava tinha a impressão de que o trabalho rouba as suas melhores horas, e é verdade. É delicioso poder se dedicar inteiramente a algo que gosta, quando quiser, por quanto tempo quiser, é realmente uma das melhores coisas que o dinheiro pode comprar.

sábado, 1 de fevereiro de 2025

Meus Top 3 melhores investimentos. E atualização do patrimônio de JAN/25

O que é ser o melhor investimento? Pode-se analisar diversas métricas: liquidez, volatilidade, rendimento, segurança. Eu vou simplificar e ranquear por maior rendimento mensal. Pois é isso que o povo quer. Você investe seu dinheiro para receber o máximo possível no futuro. Quando essa corrida por rendimentos é feita com muita ganância e/ou desconhecimento é comum cair em pirâmides ou investimentos memes igual OGX e shitcoins.

3º lugar

Tesouro IPCA+ 2035

Rendimento médio: 0,96% a.m.

Tempo de investimento 109 meses (mais de 9 anos)

% da carteira: 13%

Comprado em dezembro de 2015 a uma taxa de IPCA+7,10%. Na época coloquei 33% da minha carteira de investimentos só nisso. Fiz isso por considerar que era um excelente investimento, e ainda considero isso. Considerando risco soberano, a proteção da inflação embutida, a possibilidade de deixar os juros compostos agirem por 20 anos. Apresenta essa ótima rentabilidade mesmo estando marcado a mercado para baixo, pois agora as taxas estão em IPCA+7,48% enquanto escrevo.

2º lugar

IVVB11

Rendimento médio: 1,49% a.m.

Tempo de investimento 87 meses (mais de 7 anos)

% da carteira: 9%

Comprado pela primeira vez em setembro de 2017, esse foi o meu primeiro ativo dolarizado da carteira. Caso o ativo não rendesse nada teríamos uma valorização de 86% no período apenas pela valorização do dólar. Não é o caso, pois o S&P 500 foi um dos índices que mais se valorizou na ultima década.

Sendo bem honesto, se eu continuasse comprando apenas IVVB11 para dolarizar a carteira, em vez de ter todo o trabalho de abrir conta em corretora no exterior e querer diversificar em outros ativos fora dos Estados Unidos, teria ganho mais dinheiro.

Como ninguém sabe o futuro, considero a diversificação importante e que comprei esses outros ativos com desconto e em algum momento eles renderão mais do que o S&P 500.

1º lugar

Bitcoin

Rendimento médio: 3,82% a.m.

Tempo de investimento 45 meses (mais de 3 anos)

% da carteira: 13%

Bitcoin no mundo das criptomoedas é uma bluechip. Ninguém que comprou e segurou por 5 anos se deu mal. Não sou um maximalista igual a muitos que dizem para colocar todo o patrimônio em criptos, pelo contrário, acho que não é para todo mundo e mesmo para quem gosta não indico uma porcentagem muito grande do patrimônio, a não ser que saiba exatamente o que está fazendo. Se eu não fosse tão cabeça dura teria investido em bitcoin muito antes, contudo sempre fui um investidor mais conservador e o bitcoin é de longe meu ativo mais especulativo.

Então o que esses investimentos têm em comum? Nada, um é juros de país emergente, outro são grandes empresas dos Estados Unidos e o terceiro um ativo “substituto do ouro”.

É difícil adivinhar com antecedência o que vai render mais, se na última década eu tivesse colocado tudo em bitcoin teria ganho muito mais dinheiro, por outro lado se tivesse colocado tudo em FII teria ganho menos dinheiro. Por isso eu continuo defensor de uma carteira diversificada e com uma alocação dos aportes no que está mais desvalorizado no momento.

Outra coisa a se observar é que mesmo diversificando minha carteira, os 3 investimentos mais rentáveis são 35% dela. O tempo também é um fator importante, dois deles eu tenho há mais de 5 anos. Isso é particularmente importante quando temos estudos que indicam que os investidores estão mantendo ativos por menos tempo, e isso está levando a resultados piores de rentabilidade, obviamente. Toda essa mentalidade imediatista de tiktok e tigrinho devastará financeiramente toda uma geração. Sigo a mantra: comprar ativos de valor e mantê-los pelo maior tempo possível, esse é o caminho para o sucesso como investidor.

Patrimônio de JAN/2025

Patrimônio = R$ 2’214’706,69 (+805k da PP)

Aporte = R$ -2’829,57 (-0,13% patrimônio)

Rentabilidade = -0,33%, acumulado 12m = 17,88%

Inflação = 0,38%, acumulado 12m = 5,42%

CDI = 0,96%, acumulado 12m = 10,82%

Rendimento dos FII = R$ 6’307,17

Previsão da renda da PP = R$ 5’160,25

Total = R$ 11’467,42

Renda máxima utilizável 2025 (TSR 3,9%) = R$ 9’845

Piso de renda 2025 (TSR -17%) = R$ 8’100

Plano de investimento para 2025:

Comprar pelo menos R$ 2’800 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

É impressionante como os dias tem passado sem atrito, escorrendo pelos meus dedos igual areia em uma ampulheta, preguiçosos, calmos e prazerosos. Como um sonho doce.

Deveria eu criar dificuldades artificiais? Faz sentido esse tipo de pensamento, não relaxar demais, para estar mais preparado para as dificuldades da vida? Tomar pequenas doses de veneno todos os dias, para evitar que uma grade dose seja a última?

Os estoicos dizem que sim, deve-se viver de tempos em tempos como se tivesse perdido tudo, saindo da zona de conforto, afiando os sentidos.

Outra curiosidade é que eu tenho acompanhado cada vez menos sobre finanças, o que é um contrassenso, pois é justamente agora que eu não tenho aportes gordos e tenho meu patrimônio no máximo, é que a rentabilidade faz mais diferença. É como se eu tivesse estudado à exaustão para planejar bem o barco, para construí-lo da melhor forma e com os melhores materiais; e agora quero apenas navegá-lo calmamente, ao sabor do vento.

Por outro lado dizem que patrimônio é igual sabonete, quanto mais você mexe, mais diminui. E o correto é investir em coisas de valor e mantê-las pelo maior tempo possível.

Como estou organizando as finanças no dia a dia na IF? De maneira bem simples, a maior parte dos FII paga dia 15, como meus gastos são bem concentrados no cartão de crédito, eu acabo reinvestindo todos os rendimentos recebidos até dia o 15. A fatura do cartão e outras contas vencem dia 10, então eu vou acumulando o que recebo depois do dia 15 para pagar o cartão e as contas, e retiro da reserva de emergência o que faltar.

Carteira em leve queda esse mês, dólar voltou abaixo de 6. Interessante que alguns meses atrás dólar a 5,80 era um absurdo e valor recorde, hoje parece uma boa compra.

FII foram as estrelas negativas da carteira, desvalorizaram forte, minha teoria é que muita gente teve as resoluções de ano novo de vender essa classe de ativos. Como no momento eu estou vivendo com os rendimentos dos FII, só posso agradecer que os rendimentos estão estáveis e até crescentes.

Ad augusta, per angusta.

terça-feira, 31 de dezembro de 2024

Balanço de 2024. E atualização do patrimônio de DEZ/24

“A história não se repete nunca, o homem se repete sempre.” – Voltaire

Dá um pouco de vergonha. Caso um cara desses viajasse no tempo como explicaríamos que, mesmo tendo uma quantidade de conhecimento muitas vezes maior que toda a biblioteca de Alexandria na palma da mão, vivemos vidas tão medíocres?

Resumo mensal:

Muito estranho ver pela primeira vez o salário zerado a partir de outubro e os aportes negativos.

Por outro lado dá pra perceber que eu parei no meu topo, salário e aporte foram os maiores, mesmo ficando sem salário por 3 meses.

Minha taxa de poupança foi de incríveis 80% na reta final da independência financeira.

Recebi liquido em média 13,9 salários-mínimos, ano passado foi 13,7 SM.

Os juros dos investimentos cobriram 725% das despesas, ano passado cobriram 473%.

Meu patrimônio cresceu incríveis R$535k esse ano.

O salário anual compra 3,1 carros do mais barato. Apesar de o salário ter sido recorde, meu ápice do poder de compra foi em 2017 onde eu conseguia comprar 6,7 carros com meu salário anual.

Esse ano foi espetacular para os investimentos, ganhei em juros 28814 mensais, nunca pensei que chegaria em valores como esses. Lá no começo da caminhada esses 28k seriam a soma dos meus aportes do ano.

Minhas despesas foram um pouco abaixo de R$4k por mês. Mais incrível do que ganhar dinheiro foi a minha capacidade de não inflar meu custo de vida. Essa é a receita do sucesso para alcançar a IF. Não sei se é a receita de sucesso para a vida. Hoje pelos cálculos da minha taxa de retirada segura eu poderia gastar 9k por mês. Ao mesmo tempo eu não vejo sentido em gastar só por gastar. Economizar eu sei, pelo visto o desafio agora é aprender a usufruir ao máximo o que foi conquistado por uma vida de trabalho. Até viagens eu estou enxergando de maneira diferente, pois trabalhando as viagens eram uma válvula de escape, que eu não preciso mais.

É muito interessante perceber que o trabalho influencia mais nas nossas vidas do que apenas aquele tempo que estamos trabalhando. Tomamos várias decisões nas folgas e férias que servem para lidar com o trabalho, mesmo sem perceber.

No fechamento do ano passado minha expectativa era atingir a IF em dois anos, felizmente foi antes devido ao desempenho muito bom dos investimentos. Esse ano marca a tão sonhada transição. Antes de tomar a decisão eu estava bem nervoso, saio ou não saio? Afinal não é uma decisão fácil, para ser tomada levianamente. Contudo depois de decidido e entregue a carta de demissão uma sensação de paz tomou conta. Se há melhor indicativo que você tomou a decisão certa, eu não conheço. O futuro pode mostrar que foi uma decisão equivocada? Claro que pode, ninguém controla o futuro. Mas o futuro também pode apontar que a decisão errada era ter continuado. Não há certo ou errado quando se trata do futuro, o futuro não existe, são apenas projeções da nossa consciência. O que existe é tomar uma decisão e arcar com as consequências.

Patrimônio de DEZ/2024

Patrimônio = R$ 2’224’964,69 (+805k da PP)

Aporte = R$ -5’438,78 (-0,24% patrimônio)

Rentabilidade = -1,39%, acumulado 12m = 19,42%

Inflação = 0,83%, acumulado 12m = 5,61%

CDI = 0,89%, acumulado 12m = 10,82%

Rendimento dos FII = R$ 6’805,04

Previsão da renda da PP = R$ 5’160,25

Total = R$ 11’965,29

Renda máxima utilizável 2025 (TSR 3,9%) = R$ 9’847

Piso de renda 2025 (TSR -17%) = R$ 8’173

Plano de investimento para 2025:

Comprar pelo menos R$ 2’800 em cotas de FII por mês.

Comprar pelo menos 0,3 título Educa+ 2031 por mês.

Interessante o comparativo dos investimentos de um ano para outro.

Renda fixa caiu de 37% para 31%

FII caíram de 25% para 22%

Investimentos no exterior aumentaram de 24% para 28%

As criptos foram a maior surpresa saltando de 7% para 14%

Enquanto o investimento em ações brasileiras rumam para a insignificância caindo de 6% para 4%

A queda da minha carteira esse mês foi devida a disparada dos juros futuros, que marcam a mercados meus títulos do tesouro e depreciam ainda mais os FII. O mercado está nervoso com a saída do Roberto Campos Neto. Esse é um momento crucial para o país. Se o COPOM com motorista novo, mantiver o pé no freio mesmo com o governo pisando no acelerador, acredito que os juros futuros abaixem. Caso o Banco Central tire o pé do freio e deixe o carro acelerar rumo ao abismo, apertem os cintos, pois inflação e dólar entram em descontrole. Felizmente minha carteira de investimentos está estruturada para lidar tanto com a inflação, quanto com o dólar.

Ad augusta, per angusta.