“A luz que brilha com o dobro de intensidade, dura a metade do tempo.”

Tempo, saúde e dinheiro são três elementos fundamentais que moldam e influenciam profundamente nossas vidas. Se imaginarmos cada um deles como o vértice de um triângulo, então a área do triângulo é uma medida de bem-estar.

É até meio clichê aquela ideia de que nossas vidas são lineares e que sempre um dos vértices é encurtado em alguma fase da vida, a saber:

Infância e juventude: muito tempo e saúde, pouco dinheiro.

Vida adulta: muita saúde e dinheiro, pouco tempo.

Velhice: muito tempo e dinheiro, pouca saúde.

Todos sabemos que a vida não é um comercial de margarina e esses tempos de vida são apresentados como deveriam ser, não como são.

Uma criança pode nascer em uma família rica, assim tendo muito dinheiro já no início, essa mesma criança pode ter uma cobrança muito forte da família que enche sua agenda com intermináveis atividades, a deixando sem tempo.

Alguém pode nascer com a saúde ferrada, nunca tendo um vértice longo nesse aspecto, a ideia de que todo velho tem dinheiro é sabidamente falsa, sobretudo no Brasil. Enfim, as possibilidades são infinitas.

Porém acredito que o triângulo do viver gostoso não é toda a equação e há outro aspecto muito importante, a satisfação. De nada adianta ter os três aspectos em abundância se você nunca está satisfeito. Isso com dinheiro é muito fácil de perceber e leva a situações bizarras, como o caso de que vazou um áudio de um juiz reclamando que era sofrido viver com a miséria de 23 mil reais por mês, ou o caso de pessoas, que já tem muito dinheiro e continuam destruindo a saúde para acumular mais.

Outra coisa que não deveria, mas me deixa incomodado, é quando eu tento discutir sobre viver de renda na internet e parece que só há dois extremos. Os emocionados que acham que juntando 300k vão conseguir viver com 10k de renda e os extremamente conservadores que dizem que você vai passar fome se não juntar ao menos 10 milhões e não tiver uma renda de 20k.

Já percebi que dinheiro é muito emocional, ele significa coisas diferentes para diferentes pessoas, então é difícil ser racional.

Tentando racionalizar o porquê essa discussão me incomoda chego a conclusão de que é meu medo de que meus números estejam errados, de que a renda que eu escolhi no futuro me restrinja. O pior caso que eu consigo enxergar é o plano dando errado, não agora, mas no longo prazo, daqui a 15 anos eu perceba que meu patrimônio esteja sendo dilapidado em uma velocidade maior que a prevista, ou que meu custo de vida suba mais que o previsto. Imagina que situação desastrosa, eu com 60 anos, sem trabalhar a 15, tendo que voltar a trabalhar.

Outro medo, esse está lá no fundo, é que hoje eu atribuo muita coisa de errado na minha vida a trabalhar, como um bode expiatório. E quando eu não tiver mais essa desculpa?

Esses medos são racionais ou emocionais? Difícil dizer quando estamos envolvidos na situação.

Voltando ao tema satisfação, que está intimamente ligado com gratidão, percebo que há uma dificuldade muito grande em estarmos satisfeitos. A ideia geral de quem vê minha situação de fora é que eu deveria estar muito empolgado por alcançar essa grande meta de vida, no entanto não estou.

O que tira o brilho dessa conquista? Será que as preocupações acerca do futuro fazem isso?

Eu tenho uma hipótese alternativa, eu passei esses 16 anos de caminhada rumo a IF tentando desvincular dinheiro das emoções, o que é muito bom para os investimentos, ou até primordial para acumular um bom patrimônio. Mas talvez isso não seja tão bom na hora de aproveitar. Outra hipótese é que tenhamos mais prazer na antecipação da coisa, do que na coisa em si.

Outra coisa que eu percebi acompanhando a jornada de outras pessoas que atingiram a independência financeira é que pequenos problemas na vida dessas pessoas adquiriam grandes proporções, acredito que pela falsa expectativa de que quando dinheiro não fosse mais problema, não existiriam outros problemas. Como evitar essa armadilha?

Espero não desanimar quem busca a IF, pois esse texto quase deu a entender que a IF é uma maldição :))

Longe disso, estou apenas mais neutro do que eu esperava com a situação, tentando controlar as expectativas e não errar nessa reta final de importante decisão.

Dá para fazer um paralelo da busca pela IF com uma viajem de barco entre duas ilhas, o início é turbulento com as ondas da ilha de saída atrapalhando o início da jornada. Então depois de passar as ondas iniciais você fica cada vez melhor em pilotar o barco e o mar fica mais calmo longe da ilha, claro que há uma tempestade aqui, outra acolá. O final da jornada também é turbulento, pois há as ondas da ilha de chegada, você agora é um exímio piloto de barco, mas isso pouco te ajuda, pois você deve desembarcar para aproveitar essa nova ilha. Toda mudança é difícil, você passou muito tempo no barco, você gosta do barco, está acostumado ao barco, no entanto deixar o barco e explorar a ilha é parte da jornada.

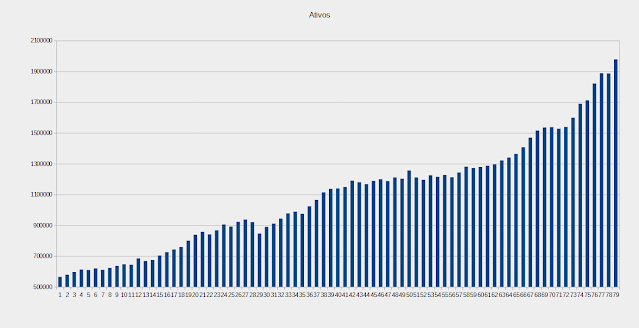

Patrimônio de JUN/2024

Patrimônio = R$ 2’000’149,72

Aporte = R$ 8’589,63 (0,43% patrimônio)

Rentabilidade = 0,64%, acumulado 12m = 18,30%

Inflação = 0,45%, acumulado 12m = 3,05%

CDI = 0,75%, acumulado 12m = 11,48%

Rendimento dos FII = R$ 5’016

Previsão da renda da PP = R$ 4’883

Total = R$ 9’899

Patrimônio conseguiu romper pela primeira vez a barreira dos 2 milhões (somando com a previdência está em 2,76kk), espetacular, nem nos meus sonhos de 20 anos atrás eu conseguia vislumbrar ter um patrimônio próximo dos 3 milhões.

A renda dos FII eu esperava um pouco maior por ter investido 100k mês passado, então fui ver que uma subscrição ainda não virou cota. Eu fiz uma arbitragem vendendo cotas mais caras para subscrever as mais baratas, ganha-se merreca com essa operação e ainda fica um mês sem receber os rendimentos, nem sei se vale o esforço.

O que salvou a rentabilidade da carteira foi essa subida bizarra do dólar, que Deus nos ajude quando o Roberto Campos Neto sair do BC.

Ad augusta, per angusta.