Vejamos o caso do MXRF11:

O fundo começou em 2012 com a cota custando R$11,07; considerando um rendimento mensal médio de R$0,12 nos primeiros 6 meses, era necessário comprar 5185 cotas para obter o salário-mínimo da época (R$622). Adquirir essas cotas custou R$57394 ou 92,3 SM da época. Logo de cara vemos que sem reinvestir nada não é possível viver com a renda desse FII, a cotação dele hoje está R$10,34 e o rendimento mensal pago R$0,08. O que levaria alguém que gastou 100% da renda recebida a hoje ter uma renda mensal de R$415 ou 37,7% de um SM, uma perda de mais de 62% do poder de compra. Mesmo reinvestindo toda a renda recebida você terminaria com 13050 cotas que renderiam12% a menos que um SM hoje. Conclusão, impossível viver com a renda desse fundo.

Mas mendigo isso é um caso isolado, de um fundo de papel, de uma gestora ruim, etc.

Tudo bem, vamos fazer a mesma coisa no HGRE11, fundo de tijolo, multi-imóveis, multi-inquilinos, de uma gestora querida, com bastante liquidez, com R$2bi de patrimônio.

HGRE11:

Em 2011 cada cota custava R$132,80; considerando um rendimento mensal médio de R$0,98 era necessário comprar 570 cotas para obter o salário-mínimo da época (R$545). Adquirir essas cotas custou R$75700 ou 139 SM da época. Assustadoramente igual ao caso anterior quem não reinvestiu nada hoje recebe R$455 ou 41% de um SM, uma perda de mais de 58% do poder de compra. Mesmo reinvestindo toda a renda recebida você terminaria com 1371 cotas que renderiam 2% a menos que um SM hoje. Conclusão, esse performou pouca coisa a mais que o de papel e também é impossível viver com a renda desse fundo.

Não vou generalizar e dizer que com todo FII foi assim, mas que inventou de se aposentar somente há 10 anos com um desses fundos tomou no cu bonito. Isso que nem consideramos uma taxação dos rendimentos em 15% que sempre ronda os FIIs, tal taxação tornaria a situação ainda pior.

Confesso que depois de estudar esses números vou rever minhas posições em FIIs. Alguém conhece algum FII com um histórico de pelo menos 10 anos que teve resultado diferente?

Viver com a renda de aluguéis não é uma ideia de outro mundo, meus próprios avós tinham uma casa extra, construída no terreno em que viviam e usavam essa renda para complementar a aposentadoria. Alguma coisa nos FII trabalha contra o cotista, podem ser as taxas cobradas, as seguidas emissões, ou uma combinação disso. Obviamente as corretoras, as casas de análise e os youtubers que vivem de te vender o sonho nunca vão fazer esses cálculos.

Patrimônio de SET/2021

Patrimônio = R$ 1’186’835,68

Aporte = R$ 6’783,67 (0,57% patrimônio)

Rentabilidade = -1,59%

Inflação = 0,56%

CDI = 0,46%

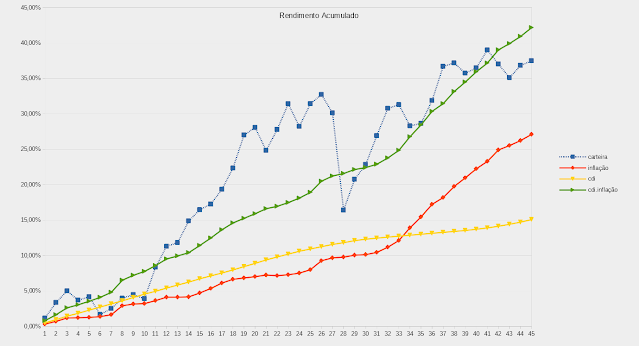

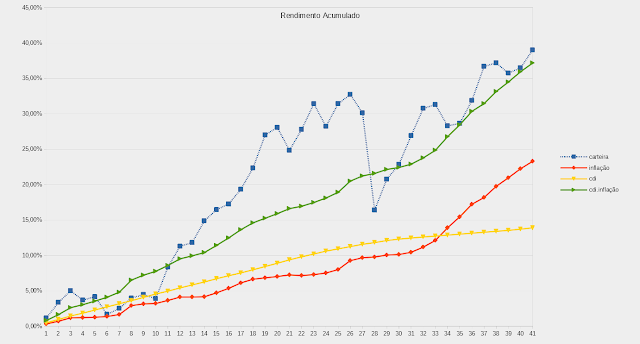

Rentabilidade acumulada desde dez 2017 = 35,32%

Inflação acumulada = 27,66%

CDI livre de IR acumulado = 15,46%

CDI + Inflação = 43,13%

Patrimônio há 6 meses patinando sem sair do lugar, parece que estou construindo um castelo de areia, que as ondas insistem em derrubar, um castelo de aportes que o mercado insiste em carregar...

Temos que manter a fé e a disciplina, ninguém falou que seria fácil.